我们大部分人投资的目的是为了赚钱,肯定不会有人希望花了一笔钱投资,最后不但没有拿回期望报酬,甚至连本金都赔掉。看完本篇文章相信会让我们减少一些投资的致命错误,并学会判断CP 值最高的投资标的。

如何判断投资的CP 值

我们买东西时会判断它的CP 值高不高,同理,买金融商品时,也要考虑他的CP 值。但什么是金融商品的CP 值?

CP 值越高的物品定义为:相同的价格下,物品的功效较大。所以可以想像我们买金融商品希望它的功效是让我们赚钱,所以「报酬率」是我们的C,而P 自然而然就是「风险」。

报酬率越高、风险越低是我们所追求的高CP 值金融商品。不过金融商品种类繁多,要如何判断它的报酬率以及风险是否合理、或他的CP 是高还是低?可以由风险益酬来判断。

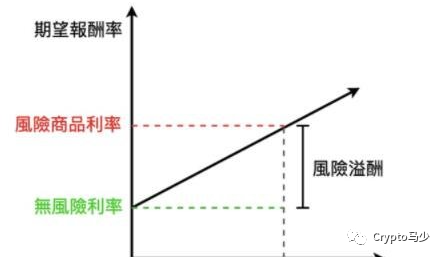

风险溢酬(Risk Premium)

风险溢酬(也有人称风险贴水)简单说就是当风险产生时,所对应产生的期望报酬,通常会与无风险利率比较且用百分比呈现。

举例而言,投资股票的风险比投资美债高,股票期望报酬率减去美债期望报酬率为投资股票的风险溢酬。

任何投资商品我们都可以将他的报酬率拆解成好解个风险益酬。从美债这个教科书上定义的无风险商品出发,到期日较长的美债报酬率比到期日较短的美债高,高出来的原因就是流动性风险;同样到期日,其他国家国债或公司债报酬率比美债高,高出来的原因是违约风险。

而到期日较长的公司债,相比美债就会多出流动性风险和违约风险,所以其报酬率就会从无风险利率叠加两个风险溢酬上去。

上述几个例子想表达的概念是,不论任何风险,市场会给予其相对应的风险溢酬。反之,很高的报酬率背后所承担的风险理应也会很多。

理解以上概念后,可以利用风险溢酬的概念分析金融商品给的报酬率是否合理,以及能够比较同类型商品的CP 值。

报酬来源商业模式是否合理

任何金融商品都可以找个龙头标的当作基准,通常是同类型商品里最安全的、或最有代表性的(市值最大),例如债券类的标的为美国国债、股票类标的可能是S&P 500 指数走势。

更进阶一点,存款利率也能有基准。

定期存款对投资人而言回报模式与债券类似,都是定期给予利息、到期日归还本金。但两者背后的商业模式大不相同,支撑定存回报率的业务是银行的放贷总额与利率,而支撑债券利息则是依靠债务人的公司业务营运。

正常状况下,银行定存回报率会比公司债低很多,原因可参考上一节所提到的风险溢酬。所以,如果当有类似银行商业模式但定存利率比公司债高的情况发生,我们可以判断此报酬率肯定有风险溢酬参杂其中。

.

文章至此,我们基本上可以整理出一套判断投资(商品)报酬率合理性的流程:

-

判断投资商品类型

-

找出类似商品基准回报率

-

比较两者差异找到风险溢酬

-

分析提供回报率(风险溢酬)背后的商业模式

-

能否产生足够的现金流或期望报酬

以上5 点流程走过之后,即可简易判断目前投资的商品是不是一个好的标的,甚至是它有没有可能暴雷,让投入的资金都亏光。

如果看到高报酬但该项目的商业模式不透明,或者找不到项目的获利来源,那么最好不要投入太多的资产配置。

以Celsius 为例

2022/6/13 加密货币收益平台Celsius 宣布停止提领功能,用户的资产因此卡在平台无法领出来。用传统金融市场来比拟的话,类似网络银行关闭提领功能,所以用户无法领出放在平台的资产。

Celsius 的业务很单纯,收取用户的加密资产并提供固定报酬率,再拿用户的加密货币贷款给需要的机构收取更高的利率,模式如同银行主要的借贷业务赚取利差。

这边简单说明一下他们的规模(官方公开数据截至2022/5/17),成立自2017 年夏天,管理用户资产118 亿美元(最高时有超过200 亿以上),用户超过2 百万,员工数超过200 人,业务扩及100 个国家以上。

压死Celsius 的最后一根稻草

Celsius 宣布停止提领前几天,被爆了两个料。

第一,在2021 年6 月时,Celsius 保管的资产因技术问题产生损失,但官方并未公布此消息,造成其信誉受损。

第二,Celsius 使用用户的资产进行投资,但风控机制并不完善,可能有被攻击的危险。

上述爆料皆使用户担心自己的资产安危,陆续将资产提领出来。但此举正是所有银行类型机构最害怕遇到的事——挤兑。通常银行会有个风控机制,也就是存款准备率。但Celsius 未受完整严格的监管,使其在非强项的投资过度曝险。当流动性不佳时,最终只能冻结提领功能,启动紧急应对措施,等着别人来解救他。

结论

要了解投资是否合理,首先必须了解投资的报酬率与风险的概念。接着就能和同类型的商品比较,找出同类型的指标性商品(通常最安全),分析其报酬率不同的原因,列出每个风险溢酬是否在自己能够接受的范围。最后研究商品服务提供者背后的商业模式,能否产生足够的现金流或期望报酬。Celsius 只是目前熊市暴雷的其中一个例子,上一个例子是UST,我预计在这种市场环境下,仍然会有下一个例子。我们能做的就是好好的检视自己的投资,在同样的报酬率下是否有更安全的商品。或是在市场情况改变下,同样的商品能否维持同样的风险。

最后,希望本文有帮助到各位避开下一个可能暴雷的项目。

希望这篇文章对大家有一定的帮助。